賃貸と購入①

① 不動産に従事しているとかなりしょっちゅう聞かれる質問の一つです。

実は掘り下げてしまうと答えは「人それぞれです」が答えになってしまうことが多いです。

しかし、それでは話が進まないので、スタンダードな考え方からご説明していきたいと思います。

仮に毎月の家賃が 10 万円のお部屋に 35 年間住み続けたとした場合、その総支払額は 4,200 万円になります。 実際には更新料があったり、途中で少し広いお部屋に引っ越してみたり、一般的に言えばもう少し費用はアップするといった場合の方がほとんどですが、あくまでもたとえ話としてお話します。

この 4,200 万円ですが、当然家賃ですから 1 円も戻ってくるはずなどありません。

購入の場合をシュミレーションしてみます。 月々の支払いが同じ 10 万円程度になるローンを

イメージしてみますと、3,000 万円の物件を金利 2%、35 年ローンで購入した場合、月々の支払は 10 万円弱、35 年間の総支払額は約 4,174 万円となります。

後者は不動産を購入していますので 35 年経った時点で、手元には不動産という財産が残っています。

もちろん、年数が経過していますので劣化はしているので購入時点程の価値は残っていない可能性が大きいでしょう。

しかし、仮に価値が半分になってしまったとしても、1,500 万円相当の資産が残っていると考えられます。

資産が「0」か「1,500」か、どちらが良いでしょうか・・・? と、ここまでが最もオーソドックスな不動産屋さんの営業トークです。

シンプルにここまでの計算だけをみれば購入しない理由が見当たりません。 しかし、賃貸も「柔軟性のある住み替えが簡単」であったり、「購入に比べ都心部の一等地に暮らすハードルが低い」など、メリットもいっぱいあります。

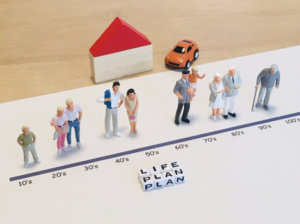

まだ若くライフスタイルが流動的な間は賃貸のメリットも大変魅力的なものとなります。

始めに「人それぞれ」と書かせて頂いたのはその為で、実は私自身は、賃貸のメリットのほうが大きく感じる間は賃貸で良いのではないかと考えています。

ただ、「将来にわたってずっと賃貸」というのはそれなりにリスクがありますし、「購入することのメリット」はこのほかにもいくつか挙げることができます。

ポイント

生涯賃貸住宅で生活した場合と今住居を購入してそのままずっとその家で暮らした場合の生涯の住居に費やすコストを比較してみましょう。

賃貸住宅の場合には、物価上昇に伴う家賃水準の変動も気をつけておいた方がいいですよ!

賃貸と購入②賃貸のリスク

「将来に亘ってずっと賃貸ってのはそれなりにリスクがある」と書かせていただきました。

まず結論からお伝えしますと、「費用面の不安」と「借りにくさ」という2点が最もかなりの

リスクであると考えられるのですが、一つずつ説明させて頂きますね。

1.「費用面の不安」 ライフスタイルに流動性が強い間は、賃貸は非常に安心できるもので効率

よく活用すべきであると思います。

しかし、年を経ていったとき、購入した場合はローン全額返済後については修繕費・管理費

・税金等の維持費用はかかりますが、それ以外の住居費は基本として必要なくなります。

賃貸の場合はずっと家賃が求められ続けるという点において、大きな差があらわれてきます。

「ずっと賃貸でいい」というチョイスは言い換えれば「ずっと家賃を払い続ける」と言う

チョイスにもなるということです。

賃貸に住み続ける場合、年数にもよりますが追々には持ち家よりも多くの支払いが必要と

なっていくことがありうること、それに耐えうる収入や貯蓄がなくてはならないことを

意識しておく必要性があるのです。

「賃貸が悪い」と言いたいのでは無く、「賃貸は購入よりも老後の住居費がかさむ可能性

が大きい」というリスクを正しく把握した上で選択をすることが重要です。

2.「借りにくさ」何となくご存じの方もいるのではないだろうかと思いますが、賃貸は高齢に

なればなるほど借りにくくなっていくのです。

ずっと同じお部屋に住み続けるのであればあまり問題ないと思いますが、何かの理由で

引っ越ししなければならなくなった時、苦労をさせられるかもしれません。

不動産業者の立場からは少し申し上げにくいのですが、再度お部屋を借りようとした

場合に行われる「入居審査」において「ご高齢の方」はどうしても分が悪いです。

審査では基本的に「毎月の家賃を確実にいただけるか」を重要視する為、年収の金額や

安定性等を考慮しており、既にお勤めでなかったり、収入が年金のみといった場合は審査

としてはシビアにならざるをえないためなのです。

また、収入が全く問題ない方であっても、年齢の理由でオーナーさんから入居を敬遠される

ケースもあります。

その理由としては万が一室内で亡くなられてしまわれた場合、そのお部屋が貸しにくく

なってしまうことを恐れている為です。

このような理由から、将来的には賃貸のお部屋が借りにくくなり、ご自身のご希望に沿った

お部屋選びはしんどくなってしまう可能性が高いことも賃貸特有のリスクだと言えます。

賃貸と購入③ まとめ

賃貸、持ち家、生涯の住居コストは?

賃貸住宅に生活するのと、住宅を購入するのではどちらがいいのでしょうか?

どちらが良くてどちらが悪いということはありません。その人の考え方によって様々です。

ただ、自分の生活を判断するうえで知っておいた方がいいことはありますので、しっかり見て

みましょう。

一見重いローンの心配がなく、住み替えも自由にできるという印象のある賃貸生活ですが、

賃貸住まいも長期になると、家賃総額は膨大な額に達し月々の家賃も上昇していきます。

また、家賃には払いつづけても決して自分のものにならないという重い現実もあります。

今後の家賃総額はいくらのローンに匹敵するのか、月々の家賃はどれ位になっていくのか、

現役生活引退後は十分に家賃の支払いができるのか…等々はしっかり考えておくことが必要です。

賃貸住宅に住んでいる人は賃貸に住み続けている理由を考えてみましょう。

「転勤族だから」「借金したくないから」「いろんなところに住んでみたいから」「購入などとても無理だから」などと色々な理由があるでしょう。

その他にも「社宅だから」「今の家賃が非常に安いから」という理由もあるかと思います。

しかし、住まいの問題は一生の問題です。一生涯を通じてどのような生活が自分にベストか、

また、万一の場合のリスクもしっかり考えておいた方がいいでしょう。

例えば、もし一家の大黒柱に万一のことがあった場合、残された家族がどうやってその後の住居費を捻出するか、というのは非常に大切な問題です。

社宅生活の場合でも、「退職したらどうなるのか」「今の状態がいつまでも続けられるのか」という観点から考えておくことも必要です。賃貸住宅のメリット

- 生活環境の変化や近隣トラブルなどがあった場合の住み替えが容易

- 長期的な住宅ローンの返済はない(ただし、家賃の支払いはずっと続きます)

持ち家のメリット

- ローンを完済すればその後は自分の所有となる

- 賃貸よりも同金額で設備や仕様のいい部屋に住むことができる

- 万一の場合に生命保険機能が働き、その後のローン支払いが免除される

投稿者プロフィール

-

終活や相続、不動産、生命保険に寄り添う専門のコンサルタントです。相続診断士、ファイナンシャルプランナー、終活ガイド、エンディングノート認定講師など、20種類以上の資格を持ち、幅広いサポートが可能です。

家族でも話しにくいテーマを、一緒に解決してきた実績があります。『勘定(お金)』と『感情(気持ち)』とのバランスを取ることで、終活・相続をスムーズに進めます。さらに、不動産を『負動産』にせず『富動産』にする方法もお伝えします!

相続、不動産の活用や保険の見直し、生前整理など、さまざまなお悩みに対応できるサービスをご提供しておりますので、どうぞお気軽にご相談ください。安心して人生の次のステージへ進んでいただけるよう、全力でサポートいたします。

最新の投稿

年金2024-11-22年金手帳氏名変忘れてた知恵袋|簡単な手続き方法と必要書類5選

年金2024-11-22年金手帳氏名変忘れてた知恵袋|簡単な手続き方法と必要書類5選 ふるさと納税2024-11-21ふるさと納税どこがいい知恵袋|おすすめサイトと寄付成功の秘訣

ふるさと納税2024-11-21ふるさと納税どこがいい知恵袋|おすすめサイトと寄付成功の秘訣 お葬式・法事・永代供養2024-11-19葬式ネックレスなしでふさわしい装いを整えるための簡単5ステップ

お葬式・法事・永代供養2024-11-19葬式ネックレスなしでふさわしい装いを整えるための簡単5ステップ お墓・墓じまい2024-11-18お墓お供え物置き方徹底解説|間違いやすい点と正しい手順5つ

お墓・墓じまい2024-11-18お墓お供え物置き方徹底解説|間違いやすい点と正しい手順5つ